Cette page est une archive, elle est disponible uniquement en français et en anglais.

L'Agence France Trésor annonce le lancement le 23 juin 2009 de l'OAT 4,50 % 25 avril 2041.

Au terme de la construction du livre d'ordres ouvert lundi 22 juin en début de matinée et clôturé en milieu d'après-midi, la demande a atteint 8,9 milliards d'euros dont 6,0 milliards d'euros ont été servis.

L'obligation porte coupon à 4,50 %. Le taux d'intérêt au lancement est de 4.5250 % soit un rendement supérieur de 2 points de base à celui de l'OAT 4,0 % octobre 2038. Le prix s'est établi à 99,5680. L'OAT sera livrée le 30 juin 2009, sera démembrable et sera cotée sur Euronext Paris.

Les chefs de file de cette opération étaient Barclays, BNP Paribas, Crédit Suisse, HSBC et Société Generale. Tous les Spécialistes en Valeurs du Trésor faisaient partie du syndicat.

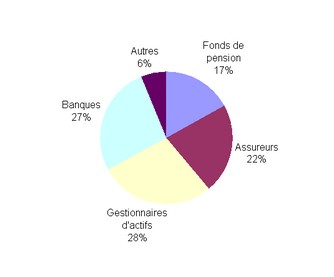

L'allocation reflète une importante demande des investisseurs finaux : on note une forte demande des fonds de pension (17 %) et des compagnies d'assurance (22 %), afin de stabiliser leurs ratios de solvabilité, mais également comme investissement pour les gestionnaires d'actifs (28 %).

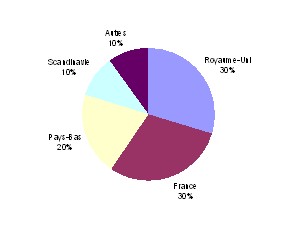

La distribution géographique reflète une demande forte en France mais aussi l'appétit des non-résidents pour les titres d'Etat français de maturité très longue. Si la France représente 30 %, le Royaume-Uni est au même niveau, Pays-Bas et Scandinavie sont également très présents (20 % et 10 % respectivement).

Cette nouvelle obligation sera par la suite abondée afin de répondre à la demande des investisseurs et de garantir une bonne liquidité.

Contact Presse :

Pierre Salaun

01.40.04.15.50

06.72.24.03.88